Hazır Beyan Girişi

Hisse alım satım ve temettü gelirleriniz için beyannamenizi Hazır Beyan adresi üzerinden oluşturmanız gerekmektedir. Sisteme giriş yaptıktan sonra Beyanname Doldur kısmına tıklayıp 2025 yılını seçmeniz gerekmektedir.

2025 yılı beyanı, 2026 Mart ayında aktif olacaktır!

Bilgi Güncelleme

Sicil ve İletişim bilgilerinizde eksik alanlar varsa öncelikle bu alanları güncelliyoruz. Bilgilerinizin doğruluğu, tebligat süreçleri için kritiktir.

Hisse Alım/Satım Kazançları (GVK M.80/1)

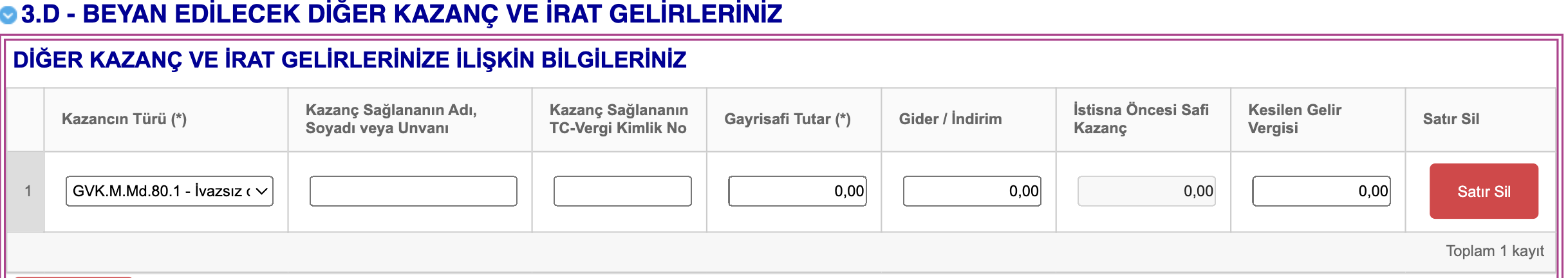

Yurtdışı hisse alım/satım kazançları GVK.M.Md.80.1 kanun maddesi kapsamına girmektedir. Beyanname formunda BEYAN EDİLECEK DİĞER KAZANÇ VE İRAT GELİRLERİNİZ kısmında satır ekle diyerek GVK.M.Md.80.1 maddesini seçin. Vergi Hesapla kısmında çıkan tutarı Gayrisafi Tutar alanına girin.

İşlem yaptığınız platformun adını Kazanç Sağlayanın Adı kısmına, vergi kimlik numarasını ise TC-Vergi Kimlik No alanına giriyoruz.

Vergi Matrahı ve Ödenmesi

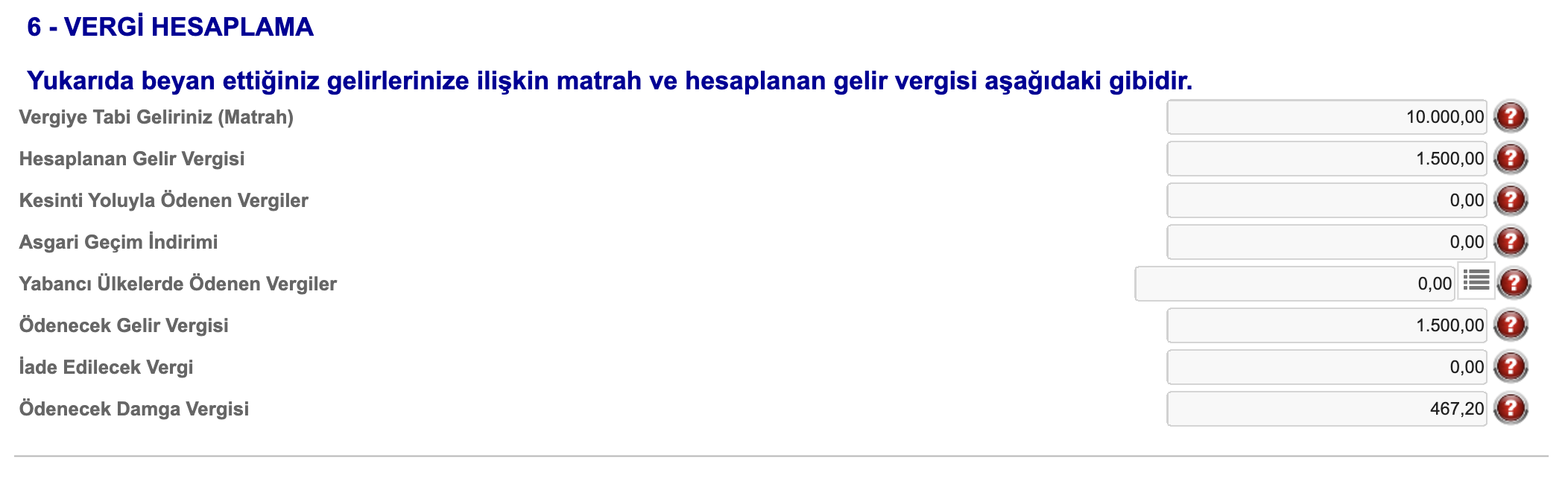

VERGİ HESAPLAMA kısmında çıkan vergi tutarını görüntüleyebilirsiniz. Ödenecek Gelir Vergisi kısmı vergi diliminize göre ödenmesi gereken tutarı gösterir. Sistem bunu otomatik hesaplar.

Örneğin, 10.000 TL tutarında vergiye konu kazancınız varsa %15'lik vergi dilimine girdiğinizden 1.500 TL vergi gözükür.

Yurt Dışı Temettü Kazançları (Madde 622)

Temettü kazançları 622. Yurtdışından elde edilen diğer menkul sermaye iratları kapsamına girer. Beyanname formunda BEYAN EDİLECEK MENKUL SERMAYE İRADI GELİRLERİNİZ kısmında satır ekleyerek 622 maddesini seçin.

Beyan Sınırı

Eğer temettü kazancınız 2025 yılı için belirlenen 18.000 TL limitin altındaysa beyan vermenize gerek yoktur!

Karma Kazanç Durumu

Hem hisse hem temettü kazancınız varsa, matrah her iki tutarın toplamı üzerinden hesaplanır ve vergi dilimi bu toplam tutara göre belirlenir.

Yüksek Ücret Geliri

Yıllık brüt ücret geliriniz 4.300.000 TL ve üzerinde ise vergi diliminiz %40 olarak sabitlenir ve beyan zorunludur.

Uzman Desteği

Karmaşık durumlarda mali müşavir desteği almanız tavsiye edilir. Bu platformun amacı ön bilgilendirme ve hesaplama kolaylığı sağlamaktır.